精度・操作性が進化 金型メーカーに5軸加工機がかなり浸透してきた。制御技術や干渉チェック機能の向上、精度アップなど工作機械が進歩し、安心して使える機能が充実してきたからだ。だが何より、CAD/CAMの進化が大きい。多く…

本紙金型メーカー経営アンケート

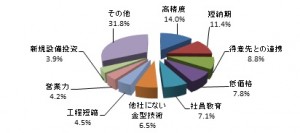

金型しんぶん恒例の「金型経営アンケート2014」の《競争力を維持していく上で重要なテーマ》のベスト3は「高精度」「短納期」「得意先との連携」になった。「高精度」がダントツの1位(14%)に座ったのは2007年以降7年ぶりの返り咲き。どちらかと言えば「高精度」は、金型の代名詞であり、当たり前とされ常に4位か5位にあったが、リーマンショックを挟み、今回トップの座を占めた。これは、“時代の変化”なのか、はたまた「高精度」に質的変化を求めた結果なのか興味は尽きない。回答率も例年になく高く38.4%、192社の企業から回答を得た。金型メーカーは、常に幾つも課題を抱えながらも今年は、回復傾向を鮮明にした年ではなかったか。

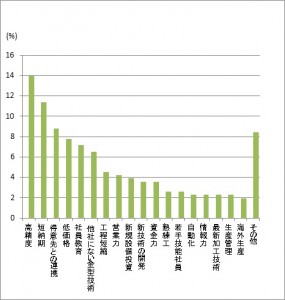

競争力を維持するために重要なことは?

既報9月10日発行の金型しんぶん1面で、トヨタ自動車ユニット生技領域長・常務理事は日本の金型産業について「金型は孫の代まで続く重要産業」と位置付けた。その重要産業を裏付けるように、今回のアンケート調査では「身の丈に合った経営!」が明らかになった。

今回のアンケート調査は、「変化に対応できるか。金型産業の現在と明日」をメインテーマに10月初め実施した。北は北海道から南は沖縄まで日本列島に広く分布する日本金型工業会会員会社と非会員会社の金型しんぶん購読者から500社を無作為抽出し、前出のとおり38.4%(192社)の有効回答を得た。

「高精度」が7年ぶりトップの座

さて、回答は、意外な結果になった。

今回も24の項目を明記し、「その他」を加えた25項目から上位5つを選択してもらったところ、中には8つ、9つのテーマに〇を付ける人もあったが、192社×5つの選択のトップは、「高精度」(14.0%)が断トツとなった。これは、2007年のアンケート調査以来のことで、リーマンショックを挟んだ7年間は4、5位に甘んじていた。

その間、トップの座を占めたのは「人材」(08年)、「価格」(09年)、「他社にない金型技術」(10年)、「短納期」(13年)となっている。常にトップの座は変化をしているなかで、「納期」「価格」「技術」は上席を占めた。

今回はどうか。「高精度」に続いて2位は「短納期」(11.4%)、3位は「得意先との連携」(8.8%)となった。*11年と12年は東日本大震災を受け、調査を自粛。

また、「得意先との連携」は、5位前後からベスト3位に、「新規設備投資」は15位から9位(14年)にそれぞれ重要度を増し、逆に「他社にない金型技術」(6.5%)は1位(10年)から6位(14年)に、同じように「営業力」(4.2%)も6位(10年)から8位(14年)、「海外生産」(2.0%)も11位(08年)から18位(14年)にそれぞれ下げた。

この行間から見えてくるのは、楽観は禁物だが、金型業界は競争力を持ったのでないか。かなり筋肉質に体質を変えたように思える。

例えば「他社にない金型技術」は、常時技術は磨き、普遍化していることを表し、「海外生産」で言えば、これまで進出に迷っていたメーカーも、国内生産に腰を据え海外市場を開拓する「地に足を付けた姿勢」に変わりつつある。

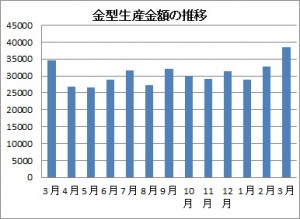

また、「新規設備投資計画」を見ると、日本工作機械工業会の受注統計によると、金型業界向け受注は、リーマンショック前の40~50億円台の受注額までは至らないが、近年、月平均18億円台(12年)から21億円台(14年1~9月平均、9月単月は27億円)に投資を拡大している。しかも中堅金型まで設備投資が拡大しているのが強みになっている。

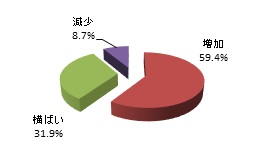

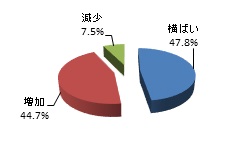

その裏付けは、アンケートの「2014年上期売上高」=「増加」(59.4%)、同「下期売上高予想」=「増加」(44.8%)であり、「13年度利益」=「黒字」(85.1%)、「14年度利益」=「黒字」(86.4%)に表れている。

ちなみに、日本金型工業会が今年3月に作成した「新金型産業ビジョン」は、6つのキーワードを盛り込んだ。

基本のキーワード=①営業力(提案力)、②海外展開、③金型技術を活かした周辺分野への事業展開に、サポート・キーワード④人材確保・人財育成、⑤技術研究開発、⑥サプライチェーンを有効なものにするための連携・提携の推進を加え、金型産業の方向性を案内した。奇しくも、うち3つの項目がアンケートの上位10位までに選ばれた。「孫の代まで続く金型産業」の明日が見えている。

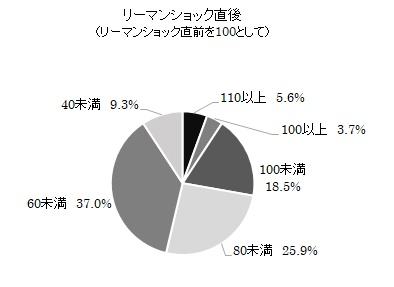

金型産業の2014年度の経営は、血の滲む企業努力と金型工法・構造・設計の見直しなどで、売上高・利益とも大幅に伸びる見通しになった。10月上旬、「変化に対応できるかー金型産業の現在と明日」についてアンケートを実施したところ、「質実剛健」健康度を一段と強めたようだ。振り返れば、08年9月のリーマンショック後、金型産業と関係の深い自動車産業が、海外へ生産拠点を拡大し、金型生産額は、過去10年間で見るとピークの2006年4879億5500万円から2010年3148億5100万円まで約35%ダウンし、今もリーマン前まで戻っていないが、2009年以降の年間生産額は、3100億円台から2012年には3300億円台(12年)に6.5%増とし、14年は3400億円台を伺う勢いにある。もちろん、激震のあおりを受け、廃業、撤退、転換…などを余儀なくされた金型企業が多くあったことを我々は忘れてはならない。今回のアンケートは、その転換点を映し出した。金型しんぶん1面に明記したように、日本全国から日本金型工業会会員会社と金型新聞読者から無作為に500社を抽出し、192社(38.4%)から回答を得た。貴重なご意見をいただいた各社に紙面を借りてお礼を申し上げます。

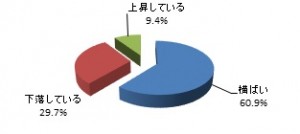

Q1 14年度上期の売上高

2013年度より増加したとする企業が60%占めた。前年並みと横ばいが32%弱、減少は7.5%で、多くの企業が売上高を改善した。

理由を聞くと、増加組は、自動車産業と関連業界の「受注好調」が最も多く、中には消費税のアップに対応したメーカーのモデルチェンジが貢献した、試作品の増加、自動車の取引先の増加、海外立ち上げ部品の増加、自動車新規開発プロジェクトの増加、自動車のHV関連の新規金型が好調など、同類の声が多数を占めた。

また、円安の寄与を上げる企業や輸出の増加・海外生産増の波に乗れたなど海外市場が受注を伸ばしたとする声が多く見られた。中には営業努力や仕事内容の変更を上げる企業も多くあった。「日本のお客様にくっ付いて行って外国語もわからないまま受注を確保した。メンテナンスフリーは喜ばれている」「金型は地産地消業種に向かない。国内で生産し、故障しない金型づくりに徹している」ところもある。

一方で、「金型提供メーカーの減少」「競合企業の減少」や「他社市場への拡販努力」を上げる企業もある。厳しい戦いが始まっている。

「横ばい」を上げた企業では、「既存のお客様との関係強化で何とか受注を確保した」「落ち込み分をプラスチック型に拘らずゴム型に参入し補った」企業もある。踏ん張っている」姿がそこにある。

減少したと言う、企業は「メーカーの海外移転」や「組立部門の減少」「日用品の国内生産が減少」「部品の複雑形状化が進み付いて行けない」とする声もある。さらに、受注を増しているものの受注内容が「不明」「?」を書く企業もあった。

Q2 14年度下期の売上高予想

13年度並み(47.8%)と同増加(44.7%)を合わせると約93%が見通しをしっかりさせている。残りの減少は約7%となった。

「増加」の比率で最も多かったのは10%で、次いで5%、20%が同率、30%と続く。中には30~50%増の好調企業もある。新規顧客の開拓や大手精密部品メーカー数社との取引開始、輸出の増加、新たな顧客の開拓、自動車向けの好調を上げる。

「減少」を上げた企業は、10%減前後が最も多く、中には成形業の製品単価が安い(60%減)、受注単価が下落(30%減)、海外生産が急増した(25%減)、価格が安く受注が減った(10%減)、市場回復と同時に価格競争の影響を受けた(5%減)を理由としている。

Q3 11年度に比べ価格はどの程度か

「横ばい」が約61%占め、下落が約30%、上昇は9%に過ぎなかった。

「横ばい」の理由について、材料や部品のコストアップを売価に反映させてもらえなかったが多く、顧客のコスト削減、原価の低減要求、相見積りなどが続いた。また、生産性を改善し、競争力をつけてやっと確保、定期受注のため値上げができない、横ばいと言っても原材料コストは上昇しているなど訴える声もある。中には、価格が合う案件のみ受注し、見積価格は下げない、値下げ要求があったが、原材料価格の上昇と相殺という、涙ぐましい努力が見られる。

また、超硬材、セラミックス材の高硬度材の加工で現状を維持した企業もある。

「上昇」は10%増と5%増が多く、15%増や20%増を確保する企業もある。理由には、以前にも増して各業界から金型の見積り話が多くなった、とする声が多く、他に短納期のため外製費の上昇を価格に反映させた、引き合いが多くなり価格を上げても受注できる、型数が増加しメーカーが発注先を探す状況にあるといった企業もある。

「下落」のうちわけは、もっとも多くが10%減、次いで5%減で、20%減や30%減もある。一言には厳しい背景が上げられている。例えば、競走激化が多くコストダウン要求がある、エンドユーザーからの値下げ要求が当社の金型まで影響してきた、成形業の製品単価が安く高価格の金型代を節約する企業もある。

「上昇」「下落」の回答が無く理由のみ書いた中に2011年に比べ上昇ではなく元に戻りつつある。2008年以前よりはまだ下落していると、近況を寄せてくれる企業もある。ここが日本の金型産業の現実の姿ではないだろうか。

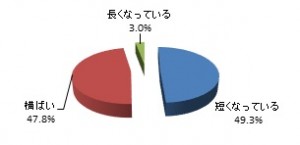

Q4 11年度に比べ、現在の納期は

大半は「短く」なっているが49%占め、「横ばい」は約48%、「長く」なったが3%となった。

「短く」なったうちわけで一番多いのは10%減で、次いで20%減、15%減と続く。30%減は厳しさを通り越している。また、「長く」なったうちわけは、5%~10%が多く、25%もある。理由として、材料の変化、工法の複合化、を上げている。

Q5 利益について

13年度は、85.1%の企業が「黒字」で、「赤字」は約15%となった。また、14年度予測では、「黒字」が前年同様に86.4%、1.3ポイント上げている。前期の「赤字」を今期は「黒字」にする企業が30社ほどあり、逆に今期「赤字」になる企業も16社ある。大半は前期「黒字」・今期も「黒字」が占めている。

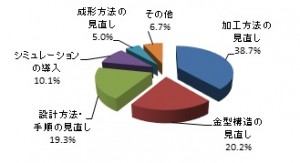

Q6 どんな技術開発に取り組んでいるか

「加工工法の見直し」が最も多く38.7%占めた。次いで「金型構造の見直し」の20.2%、「設計方法・手順の見直し」の19.3%が多く、「シミュレーションの導入」が10.1%、「成形方法の見直し」が5.0%占めた。

「その他」の項目では、古くなった工作機械(マシングセンタ=以下MC、ワイヤカット放電加工機)の新規購入、大型マシニングセンタなどの設備導入、非接触3次元測定機の導入、工程設計の改善、生産方法の改善、2Sやモニターなどによる仕掛けの可視化、温度変化幅を減少させるため工場内の改造、社内試験のトライなど身の丈にあった手を打った。

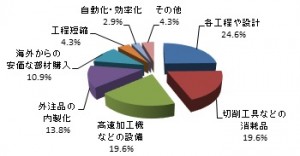

Q7 どんなコスト削減策を

「各工程や設計の見直し」が4分の1、24.6%占めた。次いで「切削工具などの消耗品の見直し」と「高速加工機の導入など設備の見直し」がともに19.6%、「外注品の内製化」(13.8%)となった。

また、「海外からの安価な部材の購入」(10.9%)も多い。このほか、「工程の短縮」(4.3%)、ロボットなどによる自動化・効率化」(2.9%)、機上測定による工程短縮(2.1 %)

を上げる企業もある。

「その他」の項目では、5軸加工機による効率化や海外へ部品発注、人件費の見直し、設備の修理などの先延ばし、不良品の低減、一般経費の見直しなど各社の環境、事情に基づきあらゆる手を投じている姿勢が伺える。

Q8 現在の設備に満足しているか

「やや不満」(46.4%)と「ほぼ満足」(36.2%)に10ポイントの差が付いた。「不満」が14.5%を示す裏には、適正に収益を上げる仕事量の確保や先行きの見通し難などが垣間見られる。

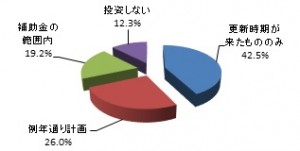

Q9 今年の設備投資計画は

「更新時期が来たもののみ」が42.5%、「例年通り計画」が26.0%、補助金の範囲内が19.2%と、増産対応や省力機械に置き換えるような積極策は少ない。

ただし、「今期から来期のかけてどのような設備導入を計画、検討しているか」の項目では、具体的に多い順に横型MC、ワイヤカット放電加工機、5軸加工機、微細加工機、射出成型機(電動・ハイブリッド型)、平面研削盤、3Dプリンタ、レーザ加工機、CAD/CAM/CAE、非接触測定機、大型プレス、形彫放電加工機、洗浄機、画像測定機、熱処理炉、成形シミュレーションなどを上げる。さらに工場内配置変更、加工時間の長いワークの夜間、休日運転により生産性の向上を計画している企業もある。

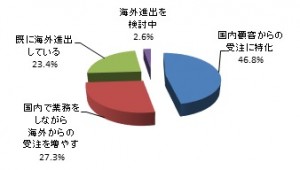

Q10 海外との競争が激しくなる中で、どのような手を打っているか

鮮明になったことは、「国内顧客からの受注に特化する」(46.8%)が、多数を占めた。金型メーカーは、試行錯誤の結果、座る位置を明確にした。次いで「国内で業務をしながら海外からの受注を増やす」(27.3%)が続く。「既に海外進出をしている」(23.4%)と「海外進出を検討中」(2.6%)を加えると約4分の1の企業は海外に足掛かりを着けていることになる。

理由はいろいろある。苦悩と言うより挑戦する気概を垣間見る。まず、「国内顧客に特化」を選択した企業は、人的余裕がない、営業力がない、資金力が乏しい、海外は難しい、リスクが大きいなどが大勢を占め、別段海外展開の魅力が感じられない、日本経済も世界経済も政治的に安定していないし国内で十分に受注が見込める、海外の経営は出来ない、企業規模が小さい、顧客が国内重視しているや、反対に顧客が海外進出しているため国内重視せざるを得ない、メーカーからは海外に出て欲しいと要望されるが、何度も海外調査をした結果、償却不可能と判断、技術力をさらに高めて行けば国内でも生き残れる声もある。

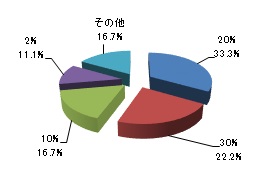

Q11 海外からの受注を増やす理由

回答の大半が国内受注に特化を選択した企業が多かった関係から、ここからは国内で業務をしながら、ないしは既に海外市場の開拓をしている企業に聞いた。Q10のうちわけになる。

海外の取引を選択した企業の取引高は、20%が33.3%と最も多く、次いで30%の22.2%、10%の16.7%が続く。

理由には、頭に止むに止まれずの冠が付いているような回答だった。例えば、負荷安定のため、海外進出に比べリスクが小さい、仕事があるところで営業する、国内メーカー第一されど…、国内生産量の減少などだ。

「既に海外に進出」「海外進出を検討中」を選択した企業は、理由をあまり明記しない。その中で海外受注の拡大が最も多く、海外からの低価格品の調達や来年1月からタイで受注開始などを上げる企業がある。

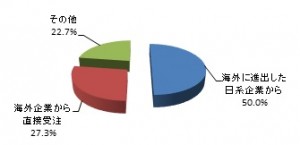

Q12 海外での取引形態

同じくQ10のうちわけ。取引形態は、海外に進出した日系企業が半数を占めた(50.0%)、次いで海外企業からの直接受注(27.3%)、その他(22.7%)となる。その他の意見では、都度対応、国内商社経由、現地代理店との取引。

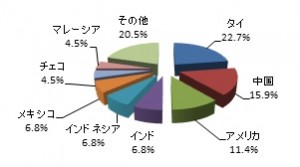

Q13 主な納入国

同じくQ10のうちわけ。納入国で最も多くを占めたのがタイ(22.7%)で、次いで中国(15.9%)、アメリカ(11.4%)がベスト3位。次いで、インド、インドネシア、メキシコが同率で6.8%、チェコとマレーシアが同じ4.5%となった。さらに韓国、ベトナム、台湾、シンガポールのアジア市場やドイツ、ロシア、オーストリア、イギリスにも市場拡大を図っている。

これら企業にメンテナンスなどサポート体制を聞くと、現地企業は最も多く、協力先に依頼、定期訪問、代理店が営業と一部保守窓口を行い日本からもカバー、自社工場拠点と現地企業との提携、海外子会社、現地グループ企業と連携などで対応している。特に何もしていないが10社前後あったが、メンテナンスフリーの金型供給がここに含まれるものと思われる。

前年のアンケートに比べ、海外対応は一段と拡大、深耕を進めている。

Q14 海外進出の理由、採算性

理由には、ユーザーの要望が最も多く27.7%占めた。次いで市場の拡大22.0%、関連会社を通して5.6%など。具体的には、顧客の海外移転が増加し、海外調達物件の増加が予測された、大手部品メーカーの進出が止まらないなどを上げている。

そして、進出先は中国が最も多く(32.9%)、タイ(25.6%)、インドネシア(18.8%)、ベトナム(16.5%)が続き、検討中にはタイ、インド、インドネシアを上げる。

採算ベースは、十分黒字化が38.9%、トントンが22.2%、赤字11.2%となっている。

また、海外で苦労をしている内容について尋ねたところ、人の定着が難しい、円安によるコスト高、日本人駐在者不足、技術者の引き抜き、ビジネス文化の違い、税制、中にはアンダーマネー社会での付き合い方の難しさを上げる企業もある。

Q15 現在、注力している取組み

多様な声をいただいた。全てをご紹介することはページ数の関係からできなく、同類の声は一つに、新しく挑戦する声などをまとめた。ご了承下さい。

高い品質の徹底、自動化・無人化、生産効率の向上、不良品の低減や人材育成、社員教育の徹底、社内勉強会の開催、熟練者の技能・技術の伝承、新成形法の研究開発、金型技術の高度化、5軸MCによる工程集約の推進、高硬度材の鏡面加工、コスト低減、リードタイムの軽減、作業工程、段取りの見直しが多数を占めた。

他にコンサルタント会社と契約し、社内改革を行っている。今までやっていたのと違うものを手掛けて行く、これだけ注力しているという考え方では情勢変動に追いつかない。前方位的に注力し対応して行く、今まで小物、中物だけだったが、今後は大物も製作可能にする、金型の不安定な受注状況に量産部品の強化で対応する、個人会社から株式会社に変更、ISOの活用などの注力をしている。

この他、「自動車部品のサプライヤチェーンの中でライバルとの競争に勝てる強い会社づくりのためたゆまぬ努力を続ける」「材料・仕入れ・エネルギー増加分プラスαの価格の値上げ」「円安の常態化が進む中で海外生産も視野に入れた海外営業―日本生産―輸出を強化する」としたことに注力する企業もある。

Q16 工作機械・機器・工具メーカーに要望

多くの声は3点。①耐久性があり精度を維持できる工作機械、②高機能・低価格の設備開発、③機械・機器・測定の修理代金(作業費・部品代)が高い。他に金型費は低減しているのに設備維持費は増加している、工作機械メーカーと商社の特殊談合の中止・禁止、相見積りの取れない悪しき商流の撤廃を問う声もある。

この他、ソフト関連保守契約料金の低減、ダイヤホイールのドレス、ツーリングの簡易機器の機上開発・公開、成形シュミュレーション精度の高レベル化を上げる。また、購入検討時には故障対応がポイントになると結ぶ企業もある。

Q17 金型ユーザーへの要望

ここでも多様な要望が出た。最終ユーザーは、真摯に耳を傾ける必要がある。

多くの要望から幾つかをご紹介したい。最も多いのは「価格」。金型の適正価格、価格決定までの時間が長い、原材料の高騰による価格転嫁を認めてもらいたい、設備投資が多額のわりに金型価格が低い、金型代は10年前から上がらない、消耗戦になる価格競争は減らしてもらいたい、厳戒価格になっている、コストダウンの限界にある、買い叩きの中止、日本と海外が同じ価格でできると思っているなど。

また、「技術」に関連する声も多い。生産技術スタッフで良否の判断をその場でできない、止む無く図面提出(電子データ)することもあるが、国内使用に留めて欲しい、取引の方法から工期の考え方、良質の型、不良質の金型の違いを勉強してもらいたい、部品加工と違って型寸法が出ればOKでない、そのグレーゾーンは国が規制をすべき…と訴える声もある。

この他、国に対し国内調達型と海外調達型の受け入れ基準に差がある。国内基準の過剰要求を見直してもらいたい、非近代的な取引習慣の是正と海外並みの取引を希望する企業もある。

金型新聞 平成26年(2014年)11月14日号

関連記事

ニチダイ 自動車関連が回復 ネットシェイプ事業が貢献 ニチダイが発表した2021年4‐9月期決算によると、売上高が67億8800万円と前年同期比33.1%増と大きく回復した。営業利益も2億5500万円(前年同期は3億99…

課題はさらなる顧客開拓 金型新聞はこのほど、国内の金型メーカー112社に「足元の業況と未来を拓く次の一手」についてアンケート調査を実施した。その結果、60%を超す会社が、自動車業界の好調などを背景に、好調だったリーマン…

高付加価値の型を求めて 金型の国内回帰を実感している金型メーカーが増加している。日本金型工業会のアンケートによると、昨年10―12月期に「海外から戻ってきた金型を作った、もしくは作ったことがある」と回答した企業が、4―…

前年同月比11.6%増の385億3,100万円 プレス型は9・1%増、プラ型は8・8%増 日本金型工業会(会長牧野俊清氏)は、経済産業省機械統計(従業員20人以上)による平成27年3月の金型生産実績をまとめた。それによる…

.jpg)

.jpg)